С 1 января 2016 г. при составлении и исполнении бюджетов бюджетной системы РФ не применяется классификация операций сектора государственного управления (далее - КОСГУ), она исключена из структуры кода бюджетной классификации. Вместе с тем, КОСГУ продолжает использоваться для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности. Поскольку код бюджетной классификации включается в номер счета Рабочего плана счетов государственных (муниципальных) учреждений, это влечет изменение номеров счетов Рабочего плана счетов и перенос остатков на новые счета с актуальной бюджетной классификацией. В данной статье методисты 1С рассказывают о новациях бюджетного законодательства и формировании в программе «1С:Бухгалтерия государственного учреждения 8» Рабочего плана счетов для ведения учета в 2016 г.

Бюджетная классификация 2016 г

Начиная с бюджетов на 2016 год, при составлении и исполнении бюджетов бюджетной системы РФ применяются изменения в статьи 18, 20, 21, 23 БК РФ, предусмотренные Федеральным законом от 22.10.2014 № 311-ФЗ, в части новой структуры кодов бюджетной классификации РФ (кодов классификации доходов бюджетов, классификации расходов бюджетов, классификации источников финансирования дефицитов бюджетов) и нового порядка применения классификации операций сектора государственного управления (далее - КОСГУ).

Обратите внимание, что в соответствии с обновленной статьей 18 БК РФ классификация операций публично-правовых образований (КОСГУ ) является составной частью бюджетной классификации Российской Федерации, которая используется с 2016 г. только для ведения бюджетного (бухгалтерского) учета , составления бюджетной (бухгалтерской) и иной финансовой отчетности , обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации.

Таким образом, при составлении и исполнении бюджетов бюджетной системы КОСГУ не применяется , а группировка доходов, расходов и источников финансирования дефицита бюджетов осуществляется путем применения классификации доходов бюджетов, классификации расходов бюджетов и классификации источников финансирования дефицита бюджетов. Поэтому код КОСГУ не включается более в бюджетные классификаторы доходов, расходов и источников.

Приказами Минфина России от 08.06.2015 № 90н , от 01.12.2015 № 190н внесены соответствующие изменения в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Минфина России от 01.07.2013 № 65н (далее - Приказ № 90н) - внесены изменения в структуру классификаторов доходов, расходов и источников финансирования дефицитов бюджетов.

В соответствии с пунктом 2 Приказа № 90н изменения применяются при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2016 год (на 2016 год и на плановый период 2017 и 2018 годов).

Классификация доходов бюджетов

- кода главного администратора доходов бюджета (1 - 3 разряды)

- кода вида доходов бюджетов (4 - 13 разряды)

- кода подвида доходов бюджетов (14 - 20 разряды)

- кода главного администратора источников финансирования дефицита бюджета (разряды 1 - 3);

- кодов группы, подгруппы, статьи и вида источника финансирования дефицитов бюджетов (разряды 4 - 20)

Классификация расходов бюджетов

Код классификации расходов бюджетов состоит из:- кода главного распорядителя бюджетных средств (разряды 1 - 3)

- кода раздела (разряды 4 - 5)

- кода подраздела (разряды 6 - 7)

- кода целевой статьи (разряды 8 - 17)

- кода вида расходов (разряды 18 - 20)

Структура кода целевой статьи расходов федерального бюджета состоит из десяти разрядов и включает следующие составные части (таблица 3)

- код программного (непрограммного) направления расходов (8 - 9 разряды)

- код подпрограммы (разряд 10)

- код основного мероприятия (разряды 11 - 12)

- код направления расходов (разряды 13 - 17)

Соответствующие изменения внесены в справочники типовых конфигураций программы “1С:Бухгалтерия государственного учреждения 8”, содержащие бюджетные классификаторы, Редакции 1 , начиная с версии 1.0.38.2 и выше, далее - БГУ1; Редакции 2 , начиная с версии 2.0.40.5 и выше, далее - БГУ2.

Актуализация бюджетных классификаторов в программе «1С:Бухгалтерия государственного учреждения 8»

Классификация расходов

Справочник "Программные (непрограммные) направления расходов"Длина кода увеличена до 5 знаков. Количество уровней иерархии увеличено до трех (на всех трех уровнях коды состоят из 5 символов):

- на 1-м уровне указывается код программного (непрограммного) направления расходов (разряды 8, 9 кода КРБ - два значащих символа, остальные нули)

- на 2-м - код подпрограммы (разряды 8, 9, 10 - три значащих символа, остальные нули)

- на 3-м – код основного мероприятия (разряды 8-12 кода КРБ)

Длина кода увеличена до 5 знаков.

Классификация доходов

С 01.01.2016 не применяются справочники:- Группы, подгруппы КДБ,

- Статьи, подстатьи КДБ,

- Подвиды доходов КДБ.

Для хранения классификации доходов 2016 года используются справочники:

- Виды доходов КДБ,

- Группы подвидов доходов КДБ.

Справочник "Виды доходов КДБ" (новый справочник) Применяется для хранения перечня кодов видов доходов бюджетов (разряды 4-13 классификации доходов), а так же соответствующих им кодов аналитической группы подвидов доходов бюджетов.

Справочник "Группы подвидов доходов КДБ" (новый справочник) Применяется для хранения кодов групп подвидов доходов бюджетов.

Классификация источников финансирования дефицитов бюджетов

Состав и назначение справочников для хранения классификации источников финансирования дефицитов бюджетов не изменился.В поставку актуальных релизов БГУ1 и БГУ 2 включены бюджетные классификаторы РФ согласно приказу Минфина России от 01.07.2013 № 65н в редакции от 01.12.2015 № 190н, от 08.06.2015 № 90н (на 2016 г. и плановый период), далее – БК 2016. Также актуальные классификаторы (файл federal.clax) размещаются на интернет-странице техподдержки конфигураций БГУ1 БГУ2 .

Для обновления классификаторов воспользуйтесь "Помощником обновления бюджетной классификации

" (в меню "Бухгалтерский учет – Бюджетная классификация" главного меню БГУ1, интерфейс «Полный»; команда на панели действий раздела «Нормативно-справочная информация» БГУ2 (в режиме "Предприятие")).

Важно

: БК 2016 следует загружать в информационные базы БГУ1 (БГУ2), обновленные

- на версию 1.0.38.2 БГУ1 или выше,

- на версию 2.0.40.5 БГУ2 или выше.

Подробнее – в статье Загрузка и актуализация бюджетной классификации РФ

Коды бюджетной классификации субъекта РФ или местного бюджета следует ввести в справочники самостоятельно.

Подробнее – в статье Актуализация бюджетной классификации пользователем

Формирование Рабочего плана счетов бюджетного учета

С 1 января 2016 вступил в силу пункт 3.2 приказа Минфина России от 06.08.2015 № 124н "О внесении изменений в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н "Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению", регламентирующий порядок включения бюджетной классификации в номер счета бухгалтерского учета.

С 01.01.2016 в качестве аналитического кода по классификационному признаку поступлений и выбытий (разряды 1 - 17 номера счета бюджетного учета), далее - КПС, учреждения указывают 4 - 20 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов. В 24 - 26 разрядах номера счета Рабочего плана счетов казенными учреждениями, бюджетными учреждениями, а также организациями, осуществляющими полномочия получателя бюджетных средств, указываются коды классификации операций сектора государственного управления (КОСГУ) (пункт 21 Инструкции по применению Единого плана счетов бухгалтерского учета в редакции приказа Минфина России от 06.08.2015 № 124н).

Обратите внимание, с 01.01.2016 г. код главы более не включается в КПС и в номер счета Рабочего плана счетов бюджетного учета.

Соответствующие изменения внесены в справочник "", использующийся в программе «1С:Бухгалтерия государственного учреждения 8» для формирования разрядов 1-17 номера счета Рабочего плана счетов (меню «Бухгалтерский учет – План счетов - Классификационные признаки счетов (КПС)» главного меню БГУ1, интерфейс «Полный»; команда на панели действий раздела «Администрирование» БГУ2). Изменена структура формирования кода КПС в соответствии с новой структурой кодов бюджетной классификации и новым порядком формирования разрядов 1-17 номера счета бюджетного (бухгалтерского) учета.

Важно

: Изменение структуры номеров счетов требует создания новых классификационных признаков счетов (элементов справочника "Классификационные признаки счетов (КПС)

") со структурой, применяющейся с 2016 года в части:

- Доходов;

- Расходов;

- Источников финансирования дефицитов бюджетов.

Формирование КПС-2016

В программе «1С:Бухгалтерия государственного учреждения 8» изменен порядок заполнения реквизитов справочника «Классификационные признаки счетов (КПС)

».

Для элементов справочника с видом КПС

«КРБ», «КДБ», «КИФ», дата начала действия которых позднее 01.01.2016, реквизиты заполняются в соответствии со структурой бюджетных классификаторов, действующей с 2016 года.

Обратите внимание, код главы по бюджетной классификации в КПС не включается.

Для элементов справочника «Классификационные признаки счетов (КПС) » с датой начала действия ранее 01.01.2016 г. состав и порядок заполнения реквизитов соответствует структуре бюджетных классификаторов 2015 года. Порядок и способ использования справочника «Классификационные признаки счетов» - прежние.

КПС для счетов группы 100.00 «Нефинансовые активы»

Следует отметить, что приказом Минфина России от 30.11.2015 № 184н внесены изменения в Инструкцию по применению Плана счетов бюджетного учета, утвержденную приказом Минфина России от 06.12.2010 № 162н, далее – Инструкция № 162н.

Согласно подпункту к пункта 2.2 Приложения № 3 к приказу Минфина России от 30.11.2015 № 184н абзац 15 пункта 2 Инструкции № 162н изложен в следующей редакции: «По счетам аналитического учета счета 0 100 00 000 «Нефинансовые активы» при формировании остатков на начало текущего финансового года , за исключением счетов аналитического учета счетов 010600000 «Вложения в нефинансовые активы», 010700000 «Нефинансовые активы в пути», в 5-17 разрядах номера счета указываются нули ».

В пункте 2 Инструкции № 162н установлено, что «применение учреждениями … кодов бюджетной классификации РФ при формировании 1 - 17 разрядов номера счета Плана счетов бюджетного учета осуществляется в соответствии с приложением № 2 к настоящей Инструкции, если иное не предусмотрено настоящей Инструкцией». Приложением 2 к Инструкции № 162н в редакции приказа Минфина России от 30.11.2015 № 184н установлено, что по счетам 0 100 00 000 «Нефинансовые активы» применяется КПС вида «КРБ».

КРБ – в 1-17 разрядах номера счета указываются 4-20 разряды кода расходов бюджета: код раздела, подраздела, целевой статьи и вида расходов.

Следовательно, для остатков на 1.01.2016 по счетам группы 100.00 «Нефинансовые активы», за исключением счетов 106.00, 107.00, следует применять КПС вида «КРБ » с указанием только раздела, подраздела по БК.

КПС для счетов по учету средств во временном распоряжении учреждения

Для счетов по учету средств во временном распоряжении учреждения, как прежде, можно применять КПС вида «гКБК».

гКБК – в 1-17 разрядах номера счета указываются нули.

В КПС вида «гКБК» с началом действия с 01.01.2016 следует указать только наименование.

Формирование Рабочего плана счетов бюджетными и автономными учреждениями

Согласно изменениям, внесенным Приказом Минфина России от 01.12.2015 № 190н в абзац 1 части 5 "Виды расходов " Указаний № 65н, Виды расходов детализируют расходы, в том числе государственных (муниципальных) бюджетных и автономных учреждений .

Для использования в работе бюджетными и автономными учреждениями на сайте Минфина России публикуется "Сопоставительная таблица соответствия видов расходов классификации расходов бюджетов и статей (подстатей) классификации операций сектора государственного управления, относящихся к расходам и применяемых бюджетными и автономными учреждениями" .

Приказом Минфина России от 24.09.2015 № 140н внесены изменения в Требования к плану финансово-хозяйственной деятельности государственного (муниципального) учреждения, утвержденные приказом Минфина России от 28.07.2010 № 81н, далее - Требования к плану ФХД.

Согласно пункту 8.1, введенному Приказом Минфина России от 24.09.2015 № 140н в Требования к плану ФХД, в графе 3 Таблицы 2 плана финансово-хозяйственной деятельности государственного (муниципального) учреждения по строкам 210 - 280 указываются коды видов расходов бюджетов. Данный порядок формирования показателей Плана ФХД вступает в действие с 1 января 2016 г. Это закреплено в пункте 8 Приказа Минфина России от 17.12.2015 № 201н.

Приказом Минфина России от 17.12.2015 № 199н внесены изменения в порядок формирования Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737).

Согласно подпункту а) пункта 2.10 приказа Минфина России от 17.12.2015 № 199н с 1 января 2016 г. абзац второй пункта 36 Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденной приказом Минфина России от 25.03.2011 № 33н, должен применяться в новой редакции:

«Показатели исполнения плана отражаются на основании аналитических данных бухгалтерского учета учреждения в разрезе аналитических кодов по соответствующим кодам (структурным составляющим кодов) бюджетной классификации , соответствующих виду поступлений (доходов, иных поступлений, в том числе от заимствований (источников финансирования дефицита средств учреждения) (далее - поступления), виду выбытий (расходов, иных выплат, в том числе по погашению заимствований) (далее - выбытия) соответственно по разделам Отчета (ф. 0503737):»

Новации 2016 года порядка применения бюджетной классификации, ведения бухгалтерского учета организациями государственного сектора были представлены на совещании Минфина России с главными распорядителями бюджетных средств «Особенности исполнения федерального бюджета в 2016 г.» в докладе С.В. Сивец, заместителя директора Департамента бюджетной методологии Минфина России.

Ниже представлены слайды из опубликованной на сайте Минфина России презентации С.В. Сивец .

Таким образом, с 1 января 2016 г. бюджетные и автономные учреждения обязаны вести учет расходов в соответствии с классификацией Видов расходов. При формировании номера счета Рабочего плана счетов бюджетного (автономного) учреждения не только по счетам учета санкционирования расходов 500 00 и кассовых расходов 17, 18, а также по счетам 206 00, 208 00, 302 00, 303 00, 109 00, 401 20, и т.п. в разрядах 15-17 номера счета следует указывать вид расходов.

Изменение структуры Рабочего плана счетов учреждения

Для формирования в программе «1С:Бухгалтерия государственного учреждения 8» номеров счетов с такой структурой в Учетной политике бюджетного (автономного) учреждения на дату «01.01.2016» следует указать соответствующую Структуру Рабочего плана счетов (реквизит «Структура РПС» формы «Учетная политика учреждения»), в которой для каждого КФО установлен тип КПС «Бюджетная классификация ».

Важно : Не следует вносить изменения установленную для учреждения Структуру РПС. Если в установленной в учетной политике учреждения Структуре РПС изменить тип КПС на «Бюджетная классификация», применение произвольного КПС у счетов будет невозможно!

Поскольку в январе 2016 г. может потребоваться ввести данные в учет 2015 г. для отражения существенных фактов хозяйственной жизни - «событий после отчетной даты» по КПС с типом «Произвольная классификация», для ведения учета в 2016 г. по бюджетной классификации следует ввести на 01.01.2016 новую Структуру Рабочего плана счетов, в которой для всех КФО указать тип КПС «Бюджетная классификация» и установить ее для учреждения с 01.01.2016. Это позволит оформлять документы по двум типам КПС:

– документы с датой до 01.01.2016 можно будет оформлять по КПС с типом «Произвольный»;

– документы с датой после 31.12.2015 можно будет оформлять по КПС с типом «Бюджетная классификация».

КПС-2016 для бюджетных и автономных учреждений

При отражении бюджетными и автономными учреждениями операций по расходам следует указывать КПС вида «КРБ » с видами расходов. Пример формирования КПС вида «КРБ » только с видом расходов приведен на рис.

Для остатков по счетам 100 00 "Нефинансовые активы" бюджетного (автономного) учреждения можно применять "нулевой" КПС вида "КРБ".

Нулевой КПС – КПС, в котором не указан ни один классификатор.

При отражении доходов следует указывать КПС вида "КДБ" с аналитической группой подвида доходов.

При отражении источников по счетам 201.00 можно указывать нулевой КПС вида «КИФ ».

Формирование статей Плана ФХД на 2016 г.

С целью отражения плановых назначений по доходам и расходам бюджетные и автономные учреждения в программе «1С:Бухгалтерия государственного учреждения 8» вводят статьи плана ФХД в справочник "".

В элементе справочника "Статьи плана поступлений (выбытий) " для статьи вида «КРБ » достаточно указать вид расходов и КОСГУ.

Для статьи плана поступлений (выбытий) вида «КДБ » необходимо указать аналитическую группу подвида доходов и КОСГУ.

Санкционирование, оформление расчетно-платежных документов с 2016 г.

В связи с исключением КОСГУ из структуры классификации расходов бюджета с 01.01.2016 санкционирование расходов, в том числе, бюджетных и автономных учреждений также будет осуществляться по видам расходов классификации расходов бюджета. Планируемые изменения приказов ФК от 29.10.2014 № 16н, от 19.07.2013 № 11н и др.: «слова «кодам КОСГУ» заменить словами «кодам по бюджетной классификации Российской Федерации».

В Заявках на кассовый расход (ф. 0531801) и других расчетно-платежных документах, оформляемых для представления в органы ФК, указывается код бюджетной классификации, поэтому вместо кода КОСГУ требуется указывать вид расходов.

Обратите внимание, что с 2016 г. код КОСГУ не включается в код бюджетной классификации, вместе с тем коды КОСГУ по-прежнему следует указывать в бухгалтерских записях.

Вывод кода бюджетной классификации в печатных формах

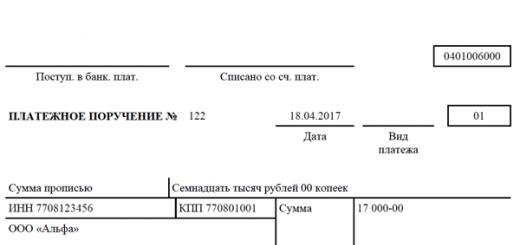

В печатных формах (в том числе в Заявке на кассовый расход и т.п.) 20-значный код бюджетной классификации формируется в зависимости от даты начала действия классификационного признака счета (КПС).

Для КПС с датой начала действия с 01.01.2016 двадцатизначный код бюджетной классификации формируется следующим образом:

- разряды 1-3 - код главы по бюджетной классификации, указанной в реквизите "Код главы " справочника "Учреждения " БГУ1 ("Организации" БГУ2)

- разряды 4-20 - код КПС

Перенос остатков по КПС на 01.01.2016

С 1 января 2016 года должны применяться новые КПС во всех номерах счетов Рабочего плана счетов бюджетного (бухгалтерского) учета. Следовательно, на 1 января 2016 года необходимо будет выполнить перенос остатков по КПС по всем счетам Рабочего плана счетов не только бюджетного учета, но и бухгалтерского учета бюджетных и автономных учреждений.

По технологии, реализованной в программе "1С:Бухгалтерия государственного учреждения 8", для ведения учета в новом финансовом году в соответствии с кодами бюджетной классификации, установленными на 2016 год, необходимо выполнить перенос остатков на новые КПС датой 31 декабря 2015 года.

До этого момента в программу должны быть введены все операции 2015 г., которые должны найти отражение в отчете за 2015 г.

Должны быть сформированы регламентированные регистры учета за 2015 г. - журналы операций, главная книга, распечатаны и /или сохранены в файл, подписаны.

Затем оформляются операции по реформации баланса - выполняется закрытие года. Опять формируются журналы операций и главная книга уже с учетом реформации, распечатываются и сохраняются.

На этом этапе целесообразно сделать архивную копию информационной базы - предназначена для формирования отчетности до переноса остатков по счетам.

Перенос остатков по счетам 208.00, 205.00

С 1 января 2016 г. применяется новая редакция Указаний № 65н в части применения некоторых кодов КОСГУ при ведении бухгалтерского учета.

Пунктом 3.2.1 приказа Минфина России от 01.12.2015 № 190н текст статьи 130 "Доходы от оказания платных услуг (работ)" дополнен новым абзацем двенадцатым следующего содержания:

"доходы государственных (муниципальных) учреждений от поступлений субсидий на финансовое обеспечение выполнения ими государственного (муниципального) задания".

Поскольку аналитические счета счёта 205 00 "Расчеты по доходам" строго соответствуют подстатьям КОСГУ, следовательно, в 2016 г. субсидии на финансовое обеспечение выполнения государственного (муниципального) задания государственным (муниципальным) учреждениям следует учитывать на счете 205 30 "Расчеты по доходам от оказания платных работ, услуг".

Если на 01.01.2016 по счету 4 205 80 000 "Расчеты по прочим доходам" есть остатки, их следует перенести на счет 4 205 30 000 "Расчеты по доходам от оказания платных работ, услуг".

Пунктом 3.2.2.3 приказа Минфина России от 01.12.2015 № 190н описание подстатьи 212 "Прочие выплаты" дополнено новыми абзацами пятым - девятым следующего содержания:

"- возмещение работникам (сотрудникам) расходов, связанных со служебными командировками:

- по проезду к месту служебной командировки и обратно к месту постоянной работы транспортом общего пользования, соответственно, к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы;

- по найму жилых помещений;

- по дополнительным расходам, связанным с проживанием вне места постоянного жительства (суточные, в том числе выплаты взамен суточных членам экипажей судов загранплавания флота);

- по иным расходам, произведенным работником в служебной командировке с разрешения или ведома работодателя в соответствии с коллективным договором или локальным актом работодателя;"

Соответствующие изменения внесены в описание подстатей 222, 226, 290:

«3.2.3. Абзац пятый подстатьи 222 "Транспортные услуги" изложить в следующей редакции:

"- расходы по оплате договоров гражданско-правового характера по оказанию услуг по проезду к месту служебной командировки и обратно к месту постоянной работы транспортом общего пользования;";

3.2.4. Абзац сороковой подстатьи 226 "Прочие работы, услуги" изложить в следующей редакции:

"- расходы по оплате договоров гражданско-правового характера на оказание услуг по проживанию в жилых помещениях (найм жилого помещения) на период соревнований, учебной практики, направления работников (сотрудников) в служебные командировки;";

3.2.5. Абзац тридцать девятый статьи 290 "Прочие расходы" изложить в следующей редакции:

"- выплата суточных, а также денежных средств на питание (при невозможности приобретения услуг по его организации), а также компенсация расходов на проезд и проживание в жилых помещениях (найм жилого помещения) спортсменам и студентам при их направлении на различного рода мероприятия (соревнования, олимпиады, учебную практику и иные мероприятия);".

Таким образом, если возмещение работникам (сотрудникам) расходов, связанных со служебными командировками, производится наличными денежными средствами или в безналичном порядке, то такие расходы отражаются в учете по статье 212 КОСГУ независимо от их экономического содержания. Если приобретение проездных билетов, услуг по проживанию командированных работников производится учреждением, то такие расходы, как прежде, отражаются по подстатьям КОСГУ, соответствующим экономическому содержанию расходов.

Аналогично отражаются в учете расходы на проезд, питание и проживание спортсменов и студентов при их направлении на различного рода мероприятия, - если они не могут быть централизованно оплачены учреждением, то отражаются по подстатье КОСГУ 290.

Поскольку аналитические счета счета 208 00 "Расчеты с подотчетными лицами" строго соответствуют подстатьям КОСГУ, следовательно, остатки на 01.01.2016 по авансам, выплаченным подотчетным лицам, учитываемым на счетах 208 22 «Расчеты с подотчетными лицами по оплате транспортных услуг», 208 26 «Расчеты с подотчетными лицами по оплате прочих работ, услуг», возможно, 208 91 «Расчеты с подотчетными лицами по оплате прочих расходов», необходимо перенести на счет 208 12 "Расчеты с подотчетными лицами по прочим выплатам".

Отражение расчетов с подотчетными лицами в 2016 г. на аналитических счетах счета 208 00 производится аналогично статьям КОСГУ. Например, если возмещение работникам (сотрудникам) расходов, связанных со служебными командировками, производится наличными денежными средствами или в безналичном порядке, то такие расходы отражаются в учете на счете 208 12 "Расчеты с подотчетными лицами по прочим выплатам".

Для переноса остатков по счетам 205.00, 208.00 в программе "1С:Бухгалтерия государственного учреждения 8" можно воспользоваться Помощником переноса остатков между счетами (меню «Сервис - Служебные - Перенос остатков между счетами» главного меню БГУ1; команда "Помощник переноса остатков между счетами" панели действий раздела "Администрирование" БГУ2).

Отражение операций 2016 г.

Следует отметить, что при применении КПС вида «Бюджетная классификация» все операции 2016 г. надо отражать согласно приложению 2 «Порядок включения кода бюджетной классификации Российской Федерации при формировании номера счета бюджетного учета» к Инструкции № 162н (в редакции приказа Минфина России от 30.11.2015 № 184н).

08 февраля

При ведении бухгалтерского учета бухгалтерам государственных и муниципальных учреждений необходимо обратить внимание на некоторые уточнения и дополнения, введенные в Бюджетный кодекс Российской Федерации и в порядок применения Бюджетной классификации РФ всеми типами учреждений. При этом следует также учитывать новый порядок учета некоторых хозяйственных операций, введенный редакцией Приказа Минфина России от 06.08.2015 № 124н в Единый план счетов бухгалтерского учета (Приказ Минфина РФ от 01.12.2010 № 157н).

В соответствии с Федеральным законом от 22.10.2014 № 311-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации» бюджетная классификация не предусматривает коды классификации операций сектора государственного управления (статьи 18, 19, 20, 21, 23 Бюджетного кодекса РФ (далее - БК РФ)). При этом применение кодов классификации операций сектора государственного управления (далее - коды КОСГУ) всеми типами учреждений необходимо при ведении бухгалтерского (бюджетного) учета и при формировании бухгалтерской (бюджетной) отчетности. Коды КОСГУ являются инструментом отражения и управления экономическими операциями в целях достижения результатов исполнения бюджета (для казенных учреждений) и исполнения плана финансово-хозяйственной деятельности (для бюджетных и автономных учреждений) в части доходов, расходов и источников финансирования. Коды КОСГУ определяются в рамках формирования учетной политики учреждения. С 2016 года расходы определяются не КОСГУ, а кодами видов расходов (ст. 18, 21 БК РФ), поэтому формирование и исполнение бюджетов в части расходов следует отражать по видам расходов, а не по кодам КОСГУ. В связи с этим внесены изменения в Федеральные законы от 08.05.2010 № 83-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием правового положения государственных (муниципальных) учреждений и от 03.11.2006 174-ФЗ «Об автономных учреждениях». Допускается дополнительная детализация расходов по кодам КОСГУ (например, код 223.1, 223.2 и т.п.) для целей планирования и управления деятельности бюджетных и автономных учреждений. При ведении бухгалтерского (бюджетного) учета учреждениям необходимо учитывать целевой характер расходования средств бюджета (ЛБО, субсидии), определяемый не кодами КОСГУ, а целевой направленностью этих средств.

В соответствии со ст. 306.4 БК РФ «нецелевым использованием бюджетных средств признаются направление средств бюджета бюджетной системы Российской Федерации и оплата денежных обязательств в целях, не соответствующих полностью или частично целям, определенным законом (решением) о бюджете, сводной бюджетной росписью, бюджетной росписью, договором (соглашением) либо иным документом, являющимся правовым основанием предоставления указанных средств». Из вышеизложенного понятия следует, что нецелевое использование бюджетных средств (субсидии) относится также к бюджетным и автономным учреждениям, так как они являются участниками бюджетных правоотношений и на них распространяются нормы бюджетного законодательства в части участников бюджетного процесса. При этом целевое назначение расходов бюджетных и автономных учреждений в части субсидий бюджета определяется целевыми статьями расходов (далее - ЦСР), попадающих под финансовый контроль.

Формирование ЦСР предусматривает 10 знаков (8-17) структуры кода классификации расходов бюджетов бюджетной системы Российской Федерации. При этом необходимо учитывать, что структура целевой статьи расходов одинакова для всех типов учреждений. Первые пять знаков (8-12) структуры целевой статьи расходов определяют программную статью , другие пять знаков (13-17) - направление расходов (НР).

Программная статья расходов определяется целью, зафиксированной соответствующим Законом (решением) о бюджете, нормативно-правовым актом, государственной программой. При этом необходимо учитывать, что целью исполнения программной статьи расходов является не расходование денежных средств, а обеспечение их целевой направленности в соответствии с государственной программой. В противном случае нецелевое использование бюджетных средств квалифицируется органом финансового контроля как растрата государственных (муниципальных) средств бюджета. Поскольку денежные средства являются средством для достижения программной цели, обращается внимание на авансовые платежи по окончании года (дебетовое сальдо счета 206 00). В случае если органом финансового контроля устанавливается необоснованное перечисление авансового платежа по окончании года, приводящее к кассовому разрыву, то признается нецелевая направленность средств бюджета. Программная статья расходов определяется также общими функциональными целями , ради которых учреждения созданы учредителем, зафиксированные Уставом (положением) учреждения, соответствующим законодательством. К общим функциональным целям относятся, например, расходы по содержанию муниципальной администрации, централизованной бухгалтерии, обеспечивающей ведение бухгалтерского учета всех учреждений и т.п., так как данные расходы не могут быть обеспечены одной конкретной программной целью.

Целевая статья расходов, включающая направление расходов , определяется целью, зафиксированной в расходном обязательстве в соответствии с реестром расходных обязательств, конкретизирующим цель, связанную с целевой статьей расходов и кодами видов расходов. При этом необходима ссылка на соответствующий нормативно-правовой акт. Направление расходов включает также общефункциональные расходы , определяющие выполнение функций учреждения (например, финансовое обеспечение выполнения государственного (муниципального) задания бюджетными и автономными учреждениями). Если перечень целевой статьи расходов один, все показатели программы выполнены и цели достигнуты, то признается целевая направленность бюджетных средств. В случае если фактически показатели программы выполнены, но цели были не достигнуты, то есть денежные средства израсходованы, но задание не выполнено или по окончании года имеется неизрасходованный остаток субсидии на выполнение задания, связанный с недостигнутыми показателями, то в соответствии со ст. 3, 4 Федерального закона от 03.11.2015 № 301-ФЗ может быть предусмотрен возврат в бюджет неиспользованного остатка субсидий на финансовое обеспечение выполнения государственного (муниципального) задания по оказанию государственных (муниципальных) услуг в объеме, соответствующем недостигнутым показателям государственного (муниципального) задания автономным (бюджетным) учреждением. Таким образом, выполненное государственное (муниципальное) задание определяется не суммой потребленных денежных средств (субсидий бюджета), а качественными и количественными показателями. В целях реализации утвержденных (плановых) показателей бюджетным и автономным учреждениям необходимо в оперативном порядке управлять направлением расходов для достижения целей и результатов выполнения государственного (муниципального) задания и на основе этого формировать Отчет об исполнении объемов выполненного государственного (муниципального) задания.

В соответствии с законодательством РФ с января 2016 года за бюджетными и автономными учреждениями закреплена обязанность по ведению бухгалтерского учета по кодам видов расходов (18, 19, 20 разряды классификации расходов бюджета). Начиная с января 2017 года бюджетные и автономные учреждения будут обязаны распределять результаты исполнения плана финансово-хозяйственной деятельности функционально и в годовом отчете за 2017 год будет подлежать раскрытию себестоимость оказанных услуг в соответствии с прошлым периодом (2016 годом) в структуре классификации расходов бюджета (раздел, подраздел, целевая статья, вид расходов). В целях перехода на новую бюджетную классификацию при формировании финансового обеспечения бюджетных и автономных учреждений Минфином России регламентированы Таблица соответствия кодов видов расходов 2015 г. и 2016 г., а также Таблица соответствия кодов классификации операций сектора государственного управления (КОСГУ) и кодов видов расходов (КВР) для получателей субсидий (бюджетных и автономных учреждений). Например, код КОСГУ - 211 «Расходы по оплате труда», с января 2016 года соответственно код вида расходов (КВР) - 111 «Расходы по оплате труда». Командировочные расходы: коды КОСГУ - 212 (суточные), 222 - (транспортные расходы), 226 - (расходы по найму помещения), с января 2016 г. предусмотрен единый платеж командировочных расходов (код вида расходов - 112 «Иные выплаты персоналу, за исключением фонда оплаты труда»), не связанный с фондом оплаты труда. При этом необходимо учитывать основание выплаты и обоснование командировочных расходов (смета, соблюдение нормируемых расходов, выполнение цели командировки и т.п.). В случае если работник самостоятельно оплачивает командировочные расходы (перерасход), то используются КВР - 112 «Иные выплаты персоналу, за исключением фонда оплаты труда», 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда». В случае если учреждение оплачивает за услуги гостинице или транспортные услуги перевозчикам, то используется КВР - 200 «Закупка товаров, работ и услуг для государственных (муниципальных) нужд». При этом необходимо учитывать, что перечисление денежных средств учреждением гостинице признается авансовым платежом, а перечисление денежных средств транспортным организациям признается моментом приобретения транспортных билетов.

При ведении бухгалтерского (бюджетного) учета и формировании бухгалтерской (бюджетной) отчетности КВР отражают целевую направленность денежных средств. При этом необходимо учитывать, что не допускается направление за счет экономии денежных средств на иные расходы, не предусмотренные установленной целью (например, направление денежных средств обусловлено целью: приобретение компьютера. Экономия денежных средств от приобретения компьютера не может быть направлена на закупку мягкого инвентаря, расходных материалов и т.п.). Допустим цель направления расходов - строительство здания (под ключ). При этом не допускается приобретение оборудования, производственного и хозяйственного инвентаря, материальных запасов (шторы, посуда и т.п) за счет целевых средств (ЛБО, субсидий на цели осуществления капитальных вложений), связанных со строительством объекта. В соответствии с методологией бухгалтерского учета все поступающие в учреждение нефинансовые активы должны подлежать учету по соответствующим счетам Единого плана счетов бухгалтерского учета (Приказ Минфина РФ от 01.12.2010 № 157н).

Обращается особое внимание на применение КВР, связанных с ремонтом объектов основных средств. При этом необходимо учитывать вид ремонта (текущий, капитальный и т.п.), зафиксированный в договоре (контракте). При квалификации ремонта объекта основного средства в виде недвижимого имущества на текущий или капитальный ремонт с элементами реконструкции или без элементов реконструкции необходимо руководствоваться отраслевыми нормативными документами. При проведении ремонта объектов недвижимого имущества (зданий, сооружений) в зависимости от конкретного вида ремонта для целей бухгалтерского учета используются КВР в следующем порядке:

- текущего ремонта 244 «Прочая закупка товаров, работ и услуг для государственных (муниципальных) нужд»;

- если согласно договорным условиям предусмотрено проведение капитального ремонта без элементов реконструкции объекта недвижимости, то используется КВР - 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества»;

- если согласно договорным условиям предусмотрено проведение капитального ремонта с элементами реконструкции , то используется КВР - 400 «Капитальные вложения в объекты недвижимости имущества государственной (муниципальной) собственности». При этом необходимо учитывать, что данные расходы увеличивают первоначальную (балансовую) стоимость объекта недвижимости.

Расходы по капитальному ремонту оборудования - движимого имущества (особо ценного и иного движимого имущества) признаются расходами и при этом используется КВР - 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества». В случае если приобретается новое оборудование, то исключается проведение ремонта в текущем периоде (в противном случае признается нецелесообразное приобретение). По приобретенному оборудованию, бывшему в использовании, решение о проведении капитального ремонта принимает Комиссия по поступлению и выбытию активов на момент принятия объекта основного средства к бухгалтерскому учету.

При проведении учреждением научно-исследовательских и опытно-конструкторских работ применяется КВР - 241 «Научно-исследовательские и опытно-конструкторские работы». При этом необходимо конкретизировать цель НИОКР и выполнение следующих критериев признания НИОКР в качестве нематериального актива на бухгалтерском учете: признание в виде исследования; признание научной новизны; признание в будущем результата. В случае если одна из составляющих критериев признания НИОКР не исполнена, то на бухгалтерском учете учреждения признаются расходы и при этом применяется КВР - 244 «Прочая закупка товаров, работ, услуг для обеспечения государственных (муниципальных) нужд». Принятие результата выполненных научно-исследовательских и опытно-конструкторских работ осуществляется на основании Акта выполненных работ в оценке заказчика и на бухгалтерском учете отражается в следующем порядке:

- положительный результат НИОКР на бухгалтерском учете признается нематериальным активом (т.е. фиксируется исключительное право учреждения на результат интеллектуальной деятельности: Дебет 0 102 00 320 Кредит 0 106 02 420;

- отрицательный результат НИОКР признается расходом учреждения: Дебет 0 401 20 200 Кредит 0 106 02 420 и одновременно на сумму расхода открывается забалансовый счет 01 «Имущество на праве пользования»;

- в случае если получен положительный результат НИОКР, но исключительные права на результат закреплены не за учреждением, а за автором, согласно договорным условиям, то учреждение учитывает результат НИОКР на забалансовом счете 01 «Имущество на праве пользования».

В соответствии с Приказом Минфина России от 06.08.2015 № 124н (новая ред. Приказа Минфина РФ от 01.12.2010 № 157н) обратите внимание на применение счета 206 11 «Расчеты по авансам по заработной плате». Данный счет применяется в случае, если по определенным обстоятельствам по работникам учреждения на бухгалтерском учете формируется кредитовое сальдо счета 302 11 «Расчеты по заработной плате» со знаком «минус» (суммы переплаты по заработной плате, в том числе по предоставленным авансовым отпускам). В этих случаях необходимо учитывать согласованное с работником учреждения удержание из его заработной платы.

В случае если имеется письменное согласие работника на удержание, а также в соответствии с нормой трудового законодательства (ст. 137 Трудового кодекса РФ (далее - ТК РФ)), необходимо на учете провести способом «Красное сторно» по начислению заработной платы (Дебет 0 109 60(80)211, 040120211 Кредит 0302 11 730 ). Если отсутствует письменное согласие работника на удержание из заработной платы или имеется сумма переплаты по заработной плате уволенного работника, то необходимо кредитовое сальдо счета 302 11 «Расчеты по заработной плате» со знаком «минус» списать в следующем порядке: Дебет 0 206 11 560 Кредит 0 302 11 730 и одновременно списанная сумма подлежит отражению: Дебет 0 209 30 560 Кредит 0 206 11 660.

В случае обнаружения счетной ошибки по начислению и выплате заработной платы работникам учреждения необходимо оформить Уведомление о перерасчете заработной платы и Справкой ф. 0504833 бухгалтерскую операцию отразить на учете: Дебет 0 209 30 560 Кредит 0 206 11 660.

Если по окончании текущего года в учете отражается кредитовое сальдо счета 302 11 «Расчеты по заработной плате» со знаком «минус», связанное с уволенными работниками, то необходимо перед составлением годового отчета списать данную сумму со счета 302 11 «Расчеты по заработной плате» на счет 206 11 « Расчеты по авансам по заработной плате». При этом в январе следующего года необходимо по уволенным работникам открыть расчеты по компенсации затрат в следующем порядке: Дебет 0 209 30 560 Кредит 0 206 11 660.

Редакцией Приказа Минфина России от 06.08.2015 № 124н в Единый план счетов бухгалтерского учета (Приказ Минфина РФ от 01.12.2010 № 157н) введен новый счет бухгалтерского учета 201 06 «Денежные средства на специальных счетах в кредитных организациях» , который предназначен для учета денежных средств по специальным счетам учреждений, открываемым в кредитных организациях в соответствии с действующим законодательством Российской Федерации, в том числе по аккредитивным счетам по договорам с поставщиками за поставки материальных ценностей и оказанные услуги. Данный бухгалтерский счет подлежит применению для операций по движению денежных средств по отдельно открытым лицевым счетам, связанным с государственными оборонными заказами, а также по лицевым счетам, открытым для движения денежных средств с использованием банкоматов. При этом необходимо учитывать, что счет 201 06 «Денежные средства на специальных счетах в кредитных организациях» не подлежит применению для операций по перечислению заработной платы работников учреждений на их личные банковские карты. В соответствии с Письмом Минфина России от 08.07.2015 № 02-07-07/39464 в случае, если в соответствии с коллективным договором или трудовым договором с работником предусмотрено перечисление заработной платы работникам учреждения на банковские счета, в том числе на счета, к которым привязаны банковские карты, операция перечисления заработной платы работникам учреждения на их банковские карты отражается в бухгалтерском учете без применения счета 304 03 «Расчеты по удержаниям из выплат по оплате труда». В этом случае операция перечисления заработной платы работника учреждения на банковскую карту отражается в следующем порядке:

- начисление заработной платы работникам учреждения: Дебет 1 401 20 211, 0 109 60(80) 211 Кредит 0 302 11 730;

- перечисление заработной платы на банковские карты работникам учреждения: Дебет 0 302 11 830 Кредит 1 304 05 211, 0 201 11(21) 610 забалансовый счет 18 код КОСГУ 211. При этом указанный порядок отражения операции перечисления заработной платы на банковские карты работников необходимо учесть при формировании учетной политики учреждения. Счет 304 03 «Расчеты по удержаниям из выплат по оплате труда» в соответствии п. 273 Инструкции по бухгалтерскому учету (Приказ Минфина РФ от 01.12.2010 № 157н) применяется для удержания из заработной платы работников в пользу третьего лица.

С января 2016 года предусмотрен новый подход к отражению в бухгалтерском учете и отчетности операций, связанных с возвратами дебиторских задолженностей прошлых лет. При поступлении денежных средств на лицевой счет учреждения, связанный с возвратом дебиторской задолженности прошлых лет (Дебет 0 201 11(21) 510 Кредит 0 205 00 (209 00) 660) , а также поступление денежных средств в виде возвратов, связанных с обеспечением закупок (Дебет 0 201 11(21) 510 Кредит 0 210 05 660), необходимо на забалансовом счете 17 «Поступление денежных средств на счета учреждения» показывать код КОСГУ 510 . Данная информация подлежит раскрытию в Отчете об исполнении плана финансово-хозяйственной деятельности учреждения (ф. 0503737) в разделе 3 «Источники финансирования дефицита учреждения» на вновь введенных строках: по строке 591 подлежат отражению суммы прироста денежных средств (возвраты дебиторских задолженностей прошлых лет); по строке 592 подлежат отражению суммы поступлений в виде обеспечений.

С 2016 года под финансовое обеспечение деятельности бюджетных и автономных учреждений открывается общий лицевой счет для движения денежных средств учреждения, связанных с субсидиями на финансовое обеспечение выполнения государственного (муниципального) задания, со средствами от приносящей доход деятельности, а также со средствами, поступающими во временное распоряжение учреждения. Таким образом, неиспользованный остаток денежных средств по лицевому счету учреждения является общим, и необходимые платежи подлежат оплате в пределах остатков денежных средств лицевого счета, в том числе за счет средств, находящихся во временном распоряжении (временное покрытие кассовых разрывов). При этом необходимо учитывать, что допускается обеспечение исполнения плана финансово-хозяйственной деятельности (оплата иных денежных обязательств) за счет средств, находящихся во временном распоряжении учреждения, при условии их временной невостребованности владельцем и восстановлении в течение текущего финансового года. При планировании деятельности бюджетных и автономных учреждений необходимо также учитывать, что в доходной части плана финансово-хозяйственной деятельности учреждения закладываются все денежные потоки, кроме средств, находящихся во временном распоряжении учреждения. Использование денежных средств, находящихся во временном распоряжении учреждения, в оплату иного денежного обязательства в целях бухгалтерского учета признается не банковской операцией и отражается в учете с использование счета 304 06 «Расчеты с прочими кредиторами». Допустим имеется кредитовое сальдо счета 4 302 26 730 - начисленное денежное обязательство (кредиторская задолженность) за оказанные учреждению услуги. При этом учреждение не имеет возможности произвести оплату денежного обязательства по причине отсутствия субсидии на финансовое обеспечение выполнения государственного (муниципального) задания, но на лицевом счете учреждения имеется остаток денежных средств находящихся во временном распоряжении учреждения. Руководством учреждения принимается решение произвести оплату денежного обязательства в пределах остатка денежных средств по лицевому счету с последующим восстановлением потребленного источника. Операция оплаты иного денежного обязательства средствами, находящимися во временном распоряжении учреждения, отражается на бухгалтерском учете в следующем порядке:

- на основании заключенного договора на оказание услуги и Справки ф. 0504833 отражается принятое обязательство за счет плана финансово-хозяйственной деятельности учреждения (субсидий на выполнение задания): Дебет 4 506 10 226 Кредит 4 502 11 226;

- на основании Акта оказанных услуг и Справки ф. 0504833 отражается принятое денежное обязательство: Дебет 4 502 11 226 Кредит 4 502 12 226;

- на основании Акта оказанных услуг начисляется кредиторская задолженность по оплате за оказанные услуги: Дебет 4 109 60(80) 226 Кредит 4 302 26 730;

- направление средств находящиеся во временном распоряжении учреждения в оплату денежного обязательства: Дебет 3 304 06 830 Кредит 3 201 11 610 18 код 610; Дебет 4 201 11 510 Кредит 4 304 06 730 17 код 510;

- перечисление денежных средств с лицевого счета учреждения в оплату денежного обязательства за оказанные услуги: Дебет 4 302 26 830 Кредит 4 201 11 610 18 код 226;

- при поступлении на лицевой счет учреждения субсидии на финансовое обеспечение выполнения задания прозводится восстановление потребленного ранее источника (средств, находящихся во временном распоряжении учреждения): Дебет 4 304 06 830 Кредит 4 201 11 610 18 код 610; одновременно отражается не банковская операция: Дебет 3 201 11 510 Кредит 3 304 06 730 17 код 510.

Данная информация подлежит раскрытию в Отчете об исполнении учреждением плана финансово-хозяйственной деятельности (ф. 0503737) строки 831, 832.

С 2016 года при формировании бухгалтерской (бюджетной) отчетности государственными и муниципальными учреждениями необходимо выполнять требования Минфина России по соблюдению принципов раскрытия информации в отчетности: достоверности, своевременности, оперативности, существенности и достаточности. Целью бухгалтерской (бюджетной) отчетности о государственных (муниципальных) финансах является предоставление информации необходимой (полезной) для принятия экономических (управленческих) решений учредителем, руководителем учреждения и иным пользователями отчетной информации. Для реализации этой цели особое внимание следует уделять проведению оперативного мониторинга дебиторской и кредиторской задолженностей в течение финансового года, а также формированию в обязательном порядке резервов предстоящих расходов.

Изменения в План счетов бухгалтерского учета бюджетных учреждений и Инструкцию по его применению, вносимые (далее – Приказ № 227н) давно ожидаемы. Новации обусловлены необходимостью приведения Плана счетов и Инструкции, утв. (далее – Инструкция № 174н), в соответствие с Единым планом счетов и положениями Инструкции по его применению, утв. (далее – Инструкция № 157н), новыми положениями бюджетного законодательства в части структуры бюджетной классификации, изменениями в порядке формирования бухгалтерской отчетности.

Нововведения должны применяться в целях формирования учетной политики 2016 года и показателей учета на 1 января 2016 года (за исключением требований по формированию 1-4 разрядов номера счета).

Одно из значимых изменений – из удалены почти все упоминания о порядке применения первичных учетных документов в целях отражения в учете хозяйственных операций.

Первичные документы

Подробнее об оформлении первичных документов в учреждении вы можете узнать из материала "Энциклопедии решений. Бюджетная сфера"

интернет-версии системы ГАРАНТ. Получите бесплатный

доступ на 3 дня!

Порядок формирования 5-14 разрядов номера счета бюджетные (автономные) учреждения могут установить в своей учетной политике. В частности, можно задействовать коды целевых статей расходов. Если же учетной политикой вопрос о формировании 5-14 разрядов номера счета не урегулирован, то в этих разрядах необходимо указывать нули.

Урегулирован порядок формирования входящих остатков по счетам нефинансовых активов, за исключением счетов 0 106 00 000 и 0 107 00 000, – на начало года в 5-17 разрядах указываются нули.

Кроме того, особые правила предусмотрены для счетов 0 204 00 000, 0 401 30 000, 0 401 20 270. Всегда указываются нули:

- в 1-14 разрядах номерах счетов счета 0 204 00 000 "Финансовые вложения";

- в 1-17 разрядах номера счета 0 401 30 000 "Финансовый результат прошлых отчетных периодов";

- в 5-17 разрядах номеров счетов счета 0 401 20 270 "Расходы по операциям с активами".

Примечание. О применении бюджетными учреждениями бюджетной классификации в целях ведения бухгалтерского учета можно в материале Энциклопедии решений. Бюджетная сфера

Изменения в План счетов

В основном связаны с их приведением в соответствие с Единым планом счетов, утвержденным (). Скорректированы названия многих счетов, соответствующие корректировки внесены в положения .

План счетов дополнен новыми аналитическими счетами, в том числе:

- 0 205 82 000 "Расчеты по невыясненным поступлениям" ();

- 0 206 11 000 "Расчеты по оплате труда" () – применяется для отражения задолженности работника при перерасчете заработной платы, связанной, к примеру, с представлением корректирующего табеля учета использования рабочего времени (в случае предоставления листков нетрудоспособности, выполнения государственной обязанности);

- к счету 0 209 00 000 "Расчеты по ущербу и иным доходам" введены аналитические счета учета, в частности: 0 209 30 000 "Расчеты по компенсации затрат", 0 209 40 000 "Расчеты по суммам принудительного изъятия", 0 209 83 000 "Расчеты по иным доходам" ();

- 0 210 10 000 "Расчеты по налоговым вычетам по НДС" ();

- 0 401 40 172 "Доходы будущих периодов от операций с активами" ();

- увязка счетов 0 401 50 000 "Расходы будущих периодов" и 0 401 60 000 "Резервы предстоящих расходов" с конкретными кодами КОСГУ новыми редакциями не предусмотрена; порядок учета на этих счетах следует определить в учетной политике исходя из экономического содержания операций ( , ).

В новой редакции изложен раздел 5 "Санкционирование расходов" (). Учет по аналитическим счетам счетов 0 502 00 000 "Обязательства", 0 504 00 000 "Сметные (плановые) назначения", 0 506 00 000 "Право на принятие обязательств", 0 507 00 000 "Утвержденный объем финансового обеспечения", 0 508 00 000 "Получено финансового обеспечения" организуется по соответствующим аналитическим кодам вида поступлений, выбытий объекта учета, соответствующим кодам КОСГУ.

Добавлены и забалансовые счета ():

- 27 "Материальные ценности, выданные в личное пользование работникам (сотрудникам)";

- 30 "Расчеты по исполнению денежных обязательств через третьих лиц";

- 31 "Акции по номинальной стоимости".

НАША СПРАВКА

Приказом Минфина России от 01.03.2016 № 16н "О внесении изменении в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н" (приказ находится на регистрации в Минюсте России) предусмотрено введение нового забалансового счета 40 "Активы в управляющих компаниях", предназначенного для учета активов, находящихся в доверительном управлении в управляющих компаниях, отраженных на счете 0 204 51 000 "Активы в управляющих компаниях".

Изменения в Инструкции по применению плана счетов

Нефинансовые активы

В новой редакции изложены, в частности, положения ():

- по порядку отражения в учете увеличения первоначальной стоимости основных средств в результате достройки, модернизации, реконструкции;

- по оприходованию неучтенных объектов, выявленных при инвентаризации;

- по принятию к учету основных средств, поступивших в порядке возмещения в натуральной форме ущерба, причиненного виновным лицом. Принятие к учету нефинансовых активов в рамках движения между головным учреждением и (или) обособленными подразделениями теперь не ограничено кодом вида деятельности "4".

Получение земельных участков на праве постоянного (бессрочного) пользования, в том числе расположенных под объектами недвижимости, отражается по дебету счета 4 103 11 000 "Земля – недвижимое имущество учреждения" и кредиту счета 4 401 10 180 "Прочие доходы" ( , ).

Также добавлены проводки по признанию расходами текущего финансового года произведенных капитальных вложений в объекты основных средств, нематериальных активов, которые не были созданы (не признаны активами) при наличии решения о прекращении реализации инвестиционного проекта, в рамках которого осуществлялись капитальные вложения ().

- передаче спецоборудования со склада в научное подразделение для выполнения НИОКР по договору;

- передаче материальных запасов работникам (сотрудникам) учреждения в личное пользование для выполнения ими служебных (должностных) обязанностей;

- переводе молодняка животных в основное стадо;

- оприходовании материальных запасов, образовавшихся в результате принятия уполномоченным органом решения о реализации, безвозмездной передаче выбывшего из эксплуатации движимого имущества.

В новой редакции изложены положения по формированию затрат на изготовление готовой продукции, учету готовой продукции, уточнен и дополнен порядок учета торговой наценки при выявлении недостач, нанесении ущерба имуществу, в том числе вследствие стихийных бедствий ().

НАША СПРАВКА

- задолженности заказчиков в соответствии с долгосрочными договорами и расчетными документами за выполненные и сданные им отдельные этапы работ, услуг;

- задолженности покупателей по договору реализации имущества, предусматривающему рассрочку платежа, с переходом права собственности (права оперативного управления) на объект после завершения расчетов;

- доходов в форме грантов, субсидий, в том числе на иные цели, по соглашениям о предоставлении субсидий (грантов) в очередном финансовом году (годах, следующих за отчетным).

Уточнен порядок списания с балансового учета дебиторской (кредиторской) задолженности, в частности, учитываемой на счете 0 205 00 000 "Расчеты по доходам" ().

Дополнения и корректировки коснулись и порядка отражения операций с денежными средствами во временном распоряжении, в том числе в иностранной валюте ( , ).

В связи с расширением аналитики по счету 0 209 00 000 в внесены новые корреспонденции (), в том числе (таблица 2):

Таблица 2. Новые корреспонденции по счету 0 209 000

Корреспонденции по счетам | ||

|---|---|---|

Отражение суммы ущерба:

|

||

Начисление задолженности в сумме требований по компенсации расходов учреждения получателями авансовых платежей, подотчетных сумм |

||

Отражение суммы:

|

||

Предусмотрены проводки для отражения в учете уменьшения расчетов с дебиторами по аналитическим счетам счета 2 205 00 000, а также по счету 2 209 40 000 в корреспонденции с соответствующими аналитическими счетами счета 2 302 00 000 прекращением встречного требования зачетом (

- Бухгалтерский учет операций со средствами субсидий на выполнение госзадания

- Денежные средства госучреждения в пути. Счет 201 03

- Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00

- Расчеты госучреждения с финансовым органом по наличным денежным средствам. Счет 210 03

- Расчеты бюджетного (автономного) учреждения с учредителем. Счет 210 06

Обязательства

- подотчетного лица по возврату неиспользованных им денежных средств (денежных документов) на сумму удержаний, произведенных из заработной платы (иных доходов), по иному виду финансового обеспечения (деятельности);

- виновного лица по ущербу на сумму удержаний, произведенных из заработной платы, стипендии и иных доходов, по иному виду финансового обеспечения (деятельности).

Применение счета 0 304 06 000 предусмотрено при исполнении дебиторской задолженности, учтенной на счетах 0 205 00 000 "Расчеты по доходам", 0 209 00 000 "Расчеты по ущербу и иным доходам", 0 206 00 000 "Расчеты по выданным авансам", 0 207 00 000 "Расчеты по кредитам, займам (ссудам)", 0 208 00 000 "Расчеты с подотчетными лицами", по доходам (выплатам) за счет иного финансового источника, в том числе зачетом встречных требований (удержаний). Также счет 0 304 06 000 используется для принятие к учету нефинансовых, финансовых активов (за исключением безналичных денежных средств), расчетов по обязательствам, финансового результата учреждения по передаточному акту (разделительному балансу) при реорганизации путем слияния, присоединения, разделения, выделения.

Установлены новые правила, регулирующие порядок по закрытию расчетов на счете 0 304 06 000 при завершении финансового года ().

Главным нововведением является установление порядка учета по вновь введенному в План счетов бухгалтерского учета для бюджетных учреждений счету 0 401 60 000 "Резервы предстоящих расходов" (), а также отражения соответствующих записей по счету 0 502 09 000 "Отложенные обязательства".

Ранее пример детализации плана счетов и бухгалтерские записи по счету 0 401 60 000 были приведены соответственно в Приложении 1

Санкционирование расходов

Почти все положения этого раздела претерпели более или менее существенные изменения. В связи с введением новых счетов и расширением аналитики по счетам санкционирования расходов в Раздел 5 Инструкции № 174н внесены корректировки и дополнения, которыми предусмотрен порядок учета, в частности, по счетам 0 502 07 000 "Принимаемые обязательства", 0 502 09 000 "Отложенные обязательства", 0 504 00 000 "Сметные (плановые, прогнозные) назначения" и 0 507 00 000 "Утвержденный объем финансового обеспечения".

О порядке учета на счетах санкционирования расходов можно в Энциклопедии решений. Бюджетная сфера:

- Санкционирование расходов госучреждения. Счет 500 00

- Учет санкционирования расходов в бюджетном (автономном) учреждении

Ольга Монако , эксперт направления "Бюджетная сфера" службы Правового консалтинга ГАРАНТ, аудитор

С 1 января вступили в силу изменения, внесенные в Указания о порядке применения бюджетной классификации на 2016 год, утвержденные Приказом Минфина РФ от 01.07.2013 № 65н (далее – Указания № 65н). В статье приведены основные новшества, которые необходимо учитывать в работе финансовым подразделениям силовых министерств и ведомств.

В соответствии со ст. 18, 19 БК РФ бюджетная классификация РФ используется для составления и исполнения бюджетов, а также для составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ. Она включает в себя:

- классификацию доходов бюджетов;

- классификацию расходов бюджетов;

- классификацию источников финансирования дефицитов бюджетов;

- классификацию операций публично-правовых образований (классификацию операций сектора государственного управления, или КОСГУ).

Дополнительно были разработаны и доведены Письмом от 14.05.2015 № 02‑05‑11/27759 методические рекомендации по порядку применения бюджетной классификации при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2016 год (на 2016 год и на плановый период 2017 и 2018 годов) (далее – Методические рекомендации).

Рассмотрим основные изменения, которые были внесены в бюджетную классификацию на 2016 год.

Код классификации доходов бюджетов.

Классификация доходов бюджетов является группировкой доходов бюджетов бюджетной системы РФ.

Код классификации доходов бюджетов состоит из 20 знаков. Двадцатизначный код включает в себя следующее (таблица 1 Указаний № 65н):

- код подвида доходов бюджетов (14 – 20-й разряды).

Ранее код классификации доходов бюджетов выглядел следующим образом:

- код главного администратора доходов бюджета (1 – 3-й разряды);

- код вида доходов бюджетов (4 – 13-й разряды);

- код подвида доходов бюджетов (14 – 17-й разряды);

- код КОСГУ, относящихся к доходам бюджетов (18 – 20-й разряды).

Таким образом, код КОСГУ в 2016 году исключен из структуры кода классификации доходов бюджетов, а код подвида доходов теперь включает в себя семь последних разрядов счета, в том числе:

- группу подвида доходов бюджетов (14 – 17‑й разряды кода классификации доходов бюджетов);

- аналитическую группу подвида доходов бюджетов (18 – 20‑й разряды кода классификации доходов бюджетов).

Статьей 20 БК РФ установлено, что код подвида доходов применяется для детализации поступлений по кодам классификации доходов. Коды аналитической группы подвида доходов бюджетов по видам доходов бюджетов (приложение 11 к Указаниям № 65н) обязательны для применения всеми уровнями бюджетов бюджетной системы РФ.

Аналитическая группа подвида доходов является группировкой доходов по виду финансовых операций, относящихся к доходам, и состоит из следующих групп:

- 100 «Доходы» (детализирована кодами 110 – 180, в рамках группировки операций, относящихся к доходам);

- 400 «Выбытие нефинансовых активов» (детализирована кодами 410 – 440, группируются операции по выбытию нефинансовых активов, в том числе при их реализации, в части кассовых поступлений и выбытий).

В качестве примера приведем коды доходов бюджетов в таблице.

|

Код дохода бюджета |

Наименование кода поступлений в бюджет |

|---|---|

|

000 1 13 01080 01 7000 130 |

Плата за услуги, предоставляемые на договорной основе подразделениями органов внутренних дед МВД РФ по охране имущества юридических и физических лиц, и иные услуги, связанные с обеспечением охраны и безопасности граждан (федеральные казенные учреждения) |

|

000 1 13 01140 01 7000 130 |

Плата за услуги, предоставляемые договорными подразделениями федеральной противопожарной службы МЧС РФ (федеральные казенные учреждения) |

|

000 1 13 01150 01 7000 130 |

Доходы от привлечения осужденных к оплачиваемому труду (в части оказания услуг (работ)) (федеральные казенные учреждения) |

|

000 1 13 01991 01 0200 130 |

Прочие доходы от оказания платных услуг (работ) получателями средств федерального бюджета (средства, поступающие от деятельности, осуществляемой учреждениями уголовно-исполнительной системы) |

Код классификации расходов бюджетов.

С 1 января 2016 года структура двадцатизначного кода классификации расходов бюджетов включает следующие составные части:

- код главного распорядителя бюджетных средств (1 – 3‑й разряды);

- код целевой статьи (8 – 17-й разряды);

- код вида расходов бюджета (18 – 20-й разряды).

Прежде код классификации расходов бюджетов выглядел следующим образом:

Прежде код классификации расходов бюджетов выглядел следующим образом:

- код главного распорядителя бюджетных средств (1 – 3-й разряды);

- код раздела (4 – 5-й разряды);

- код подраздела (6 – 7-й разряды);

- код целевой статьи (8 – 14-й разряды);

- код вида расходов бюджета (15 – 17-й разряды);

- код КОСГУ, относящихся к расходам бюджетов (18 – 20-й разряды).

Как видно из приведенного сравнения, код КОСГУ 2016 году исключен из структуры кода классификации расходов, а в структуре кода целевой статьи расходов произошли изменения.

В соответствии с пп. 4.1.1 Указаний № 65н с 1 января 2016 года код целевой статьи расходов бюджета включает в себя:

- код программной (непрограммной) статьи (8 – 12-й разряды кода классификации расходов бюджетов);

- код направления расходов (13 – 17-й разряды кода классификации расходов бюджетов).

Коды целевых статей расходов соответствующего бюджета устанавливаются:

- для федерального бюджета и бюджетов государственных внебюджетных фондов РФ – Минфином;

- для бюджета субъекта РФ и бюджета территориального государственного внебюджетного фонда – финансовым органом соответствующего субъекта РФ;

- для местного бюджета – финансовым органом муниципального образования.

Целевым статьям расходов соответствующего бюджета бюджетной системы РФ присваиваются уникальные коды, сформированные с применением буквенно-цифрового ряда: 0, 1, 2, 3, 4, 5, 6, 7, 8, 9, А, Б, В, Г, Д, Е, Ж, И, К, Л, М, Н, О, П, Р, С, Т, У, Ф, Ц, Ч, Ш, Щ, Э, Ю, Я, D, F, G, I, J, L, N, Q, R, S, U, V, W, Y, Z.

Так, правила применения целевых статей расходов федерального бюджета и бюджетов государственных внебюджетных фондов РФ установлены в пп. 4.1.2.2 – 4.1.2.5 Указаний № 65н.

Перечень направлений расходов, применяемых в увязке с программными статьями целевых статей расходов федерального бюджета (в рамках основных мероприятий (ведомственных целевых программ), подпрограмм государственных программ Российской Федерации, федеральных целевых программ), непрограммными направлениями расходов федеральных органов государственной власти, органов управления государственных внебюджетных фондов РФ, установлен пп. 4.1.2.4. Указаний № 65н.

Перечень кодов целевых статей расходов федерального бюджета и бюджетов государственных внебюджетных фондов РФ и их наименований представлен в приложении 10 к Указаниям № 65н.

Виды расходов детализируют направление финансового обеспечения расходов бюджетов по целевым статьям классификации расходов. Перечень и правила применения единых для бюджетов бюджетной системы РФ групп, подгрупп и элементов видов расходов можно найти в пп. 5.2 Указаний № 65н.

Перечень единых для бюджетов бюджетной системы Российской Федерации видов расходов (групп, подгрупп, элементов видов расходов) приведен в приложении 3 к Указаниям № 65н. Увязка кодов видов расходов и кодов КОСГУ представлена в приложении 5 к Указаниям № 65н.

Приведем выдержку из приложения 5 в виде таблицы.

|

Вид расходов |

КОСГУ |

||

|---|---|---|---|

|

Код |

Наименование |

Код |

Наименование |

|

130 «Расходы на выплаты персоналу в сфере национальной безопасности, правоохранительной деятельности и обороны» |

|||

|

Денежное довольствие военнослужащих и сотрудников, имеющих специальные звания |

Заработная плата |

||

|

Начисления на выплаты по оплате труда |

|||

|

Расходы на выплаты военнослужащим и сотрудникам, имеющим специальные звания, зависящие от размера денежного довольствия |

Прочие выплаты |

||

|

Иные выплаты персоналу и сотрудникам, имеющим специальные звания |

Прочие выплаты |

||

|

Транспортные услуги |

|||

|

Прочие работы, услуги |

|||

|

Пособия по социальной помощи населению |

|||

|

Прочие расходы |

|||

|

210 «Разработка, закупка и ремонт вооружений, военной и специальной техники, продукции производственно-технического назначения и имущества в рамках оборонного заказа» |

|||

|

Закупка вооружений, военной и специальной техники, продукции производственно-технического назначения и имущества в рамках государственного оборонного заказа в целях обеспечения государственной программы вооружения |

Прочие работы, услуги |

||

|

Увеличение стоимости основных средств |

|||

|

Закупка работ и услуг в целях обеспечения мероприятий в рамках государственного оборонного заказа |

Услуги связи |

||

|

Транспортные услуги |

|||

|

Коммунальные услуги |

|||

|

Прочие работы услуги |

|||

|

220 «Закупка товаров, работ и услуг для обеспечения специальным топливом и горюче-смазочными материалами, продовольственного и вещевого обеспечения органов в сфере национальной безопасности, правоохранительной деятельности и обороны» |

|||

|

Обеспечение специальным топливом и ГСМ вне рамок государственного оборонного заказа |

Транспортные услуги |

||

|

Увеличение стоимости материальных запасов |

|||

|

Продовольственное обеспечение вне рамок государственного оборонного заказа |

Транспортные услуги |

||

|

Увеличение стоимости материальных запасов |

|||

Код классификации источников финансирования дефицитов бюджетов.

Код классификации источников финансирования дефицитов бюджетов состоит из 20 разрядов. Его структура включает:

Код классификации источников финансирования дефицитов бюджетов состоит из 20 разрядов. Его структура включает:

- код главного администратора источников финансирования дефицитов бюджетов (1 – 3-й разряды);

- коды группы (4 – 5-й разряды), подгруппы (6 – 7-й разряды), статьи (8 – 13-й разряды) и вида (14 – 20-й разряды) источников финансирования дефицитов бюджетов.

Как видим, в новой структуре кода также нет КОСГУ по источникам финансирования дефицитов бюджетов.

Статьей 23 БК РФ установлено, что перечень кодов видов источников финансирования дефицитов бюджетов утверждает соответствующий финансовый орган с учетом общих требований к порядку формирования перечня кодов статей и видов

источников финансирования дефицитов бюджетов, утверждаемых Минфином.

Коды групп и подгрупп источников финансирования дефицитов бюджетов, а также статей источников финансирования дефицитов бюджетов, применяемых при составлении и исполнении бюджетов бюджетной системы РФ, приведены в приложении 6 к Указаниям № 65н.

Детализация подстатей, подвида источников финансирования дефицитов бюджетов субъектов РФ, бюджетов муниципальных образований производится с учетом особенностей исполнения соответствующих бюджетов согласно законодательным актам субъектов РФ или муниципальным правовым актам муниципальных образований.

В случае если администрирование операций по коду классификации источников финансирования дефицитов бюджетов осуществляется с применением детализированных кодов подвида источников финансирования дефицитов бюджетов, при формировании отчетности об исполнении бюджетов бюджетной системы РФ после наименования кода источников финансирования дефицитов бюджетов и соответствующего ему кода аналитической группы вида источников финансирования дефицитов бюджетов, утвержденного приложением 6 к Указаниям № 65н, в скобках отражается наименование соответствующего подвида источников финансирования дефицитов бюджетов.

Применение КОСГУ 2016.

Порядок применения КОСГУ является наиболее актуальным в 2016 году. Особенности применения данной классификации раскрыты в Методических указаниях. В частности, в них Минфин разъяснил, что БК РФ в редакции Федерального закона № 311‑ФЗ не содержит нормы по обязательному применению КОСГУ в 2016 году при составлении и исполнении бюджетов бюджетной системы РФ.

При этом группировка доходов, расходов и источников финансирования дефицитов бюджетов реализуется согласно БК РФ путем применения классификации доходов бюджетов, классификации расходов бюджетов и классификации источников финансирования дефицитов бюджетов.

Статьей 219.1 БК РФ установлено, что в порядке составления и ведения бюджетных росписей может устанавливаться право или обязанность главного распорядителя (распорядителя) бюджетных средств осуществлять детализацию утверждаемых лимитов бюджетных обязательств только по подгруппам (подгруппам и элементам) видов расходов.

При этом ст. 221 БК РФ определено, что показатели бюджетной сметы казенного учреждения, руководитель которого наделен правом ее утверждения в соответствии с порядком утверждения бюджетной сметы казенного учреждения, могут быть детализированы в пределах доведенных лимитов бюджетных обязательств по:

- кодам элементов (подгрупп и элементов) видов расходов;

- кодам статей (подстатей) соответствующих групп (статей) КОСГУ.

Как следует из разъяснений Минфина, главным распорядителем бюджетных средств в целях организации исполнения бюджета по расходам при распределении бюджетных ассигнований, лимитов бюджетных обязательств по подведомственным распорядителям и получателям бюджетных средств может быть установлена дополнительная управленческая детализация по кодам КОСГУ 2016. Такая детализация определяется дополнительно (сверх) к двадцатизначному коду бюджетной классификации расходов (глава, раздел, подраздел, целевая статья расходов, вид расходов).

В дополнение к вышесказанному в Письме от 03.07.2015 № 02‑03‑10/38491 финансовое ведомство указало, что согласно изменениям с 1 января 2016 года КОСГУ используется в целях ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ. Заметим, что данный порядок применения КОСГУ раскрыт в п. 21 Инструкции № 157н . Напомним, что в силу норм данного пункта в 24 – 26‑м разрядах номера счета рабочего плана счетов казенными учреждениями, бюджетными учреждениями, а также организациями, осуществляющими полномочия получателя бюджетных средств, отражаются коды КОСГУ. Следовательно, КОСГУ по-прежнему применяется в 2016 году с учетом изменений, внесенных в Указания № 65н, но только в целях ведения бухгалтерского (бюджетного) учета и составления отчетности.

* * *

В заключение отметим, что изменения, внесенные в Указания № 65н, затрагивают практически все пункты бюджетной классификации. Основные новшества коснулись структуры кодов классификации доходов, расходов и источников финансирования дефицитов бюджетов и являются очередным этапом на пути реформирования бюджетного законодательства.

Федеральный закон от 22.10.2014 № 311‑ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации».

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

А. Нужин

эксперт журнала

«Силовые министерства и ведомства:

бухгалтерский учет и налогообложение», №2, февраль, 2016 г.

Учет бюджетных обязательств в 2016 году осуществляется организациями бюджетной системы РФ в соответствии с нормами БК РФ и корреспондирующих с ним ведомственных правовых актов. В чем их специфика и какие виды обязательств подлежат учету учреждениями бюджетной системы?

Учет бюджетных обязательств: субъекты и классификация обязательств

Под бюджетными обязательствами в соответствии со ст. 6 БК РФ понимаются обусловленные законом или договором обязанности бюджетного учреждения предоставить гражданину или юридическому лицу денежные средства из бюджета в том или ином финансовом году.

Если говорить о бюджетных обязательствах по федеральному бюджету, обусловленных законом, то к таковым можно отнести те, что предусмотрены п. 2.2 порядка, который утвержден приказом Минфина РФ от 19.09.2008 № 98н, а именно:

- социальные выплаты гражданам;

- осуществление межбюджетных трансфертов;

- осуществление международных платежей;

- обслуживание долгов государства и муниципалитетов;

- проведение мероприятий, связанных с правоохранительной деятельностью;

- перечисление в федеральный бюджет дебиторской задолженности.

Учет бюджетных обязательств по федеральному бюджету, возникающих в силу закона, осуществляет Федеральное казначейство — в соответствии с нормами приказа № 98н и иными корреспондирующими с ним нормативными актами.